Eine Option für die kommende Zeit?

Natürlich sind Dividendenausschüttungen lange nicht so sicher wie die jährlichen Zinsgutschriften bei Festgeldanlagen.

Vorstellung einer Idee

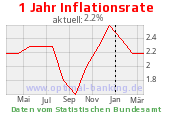

In Anbetracht der aktuell niedrigen Zinsen auf Bankguthaben sowie zunehmender Inflationsgefahren möchten wir unseren Lesern die Idee der Dividendenrendite vorstellen.

Planungssicherheit contra Sachwert

Die Vorteile von Festgeld sind klar

- hohe Planungssicherheit, da zum festgelegten Termin wieder verfügbar

- sichere vorab festgelegte Zinsen

- gesetzliche Einlagensicherung

als Nachteile kann man

- den aktuell niedrigen Zins

- und Wiederverfügbarkeit erst nach Vertragsablauf

sehen.

Die größte Gefahr für die Rendite von Festgeldanlagen ist ein Anziehen der Inflationsrate. Nominell kann man mit Festgeld nie ein Minusgeschäft machen. Aber es könnte sein, dass man sich trotz Zinsen später weniger dafür kaufen kann als heute.

Aktien mit hohen Dividendenzahlungen

Ganz klar, bei Aktien gibt es überhaupt keine garantierte Sicherheit. Es gibt nur gesicherte Rückblicke – also wie hat sich die Aktie in der Vergangenheit entwickelt – und Wahrscheinlichkeiten die Zukunft betreffend.

Deswegen fangen wir mit den Nachteilen an

- trotz einer hohen Dividendenzahlung kann es einen Vermögensverlust geben, wenn beispielsweise der Kurs der Aktie sinkt

- der Erfolg der Anlage hängt von verschiedenen Faktoren ab (von der Führung des Unternehmens, der gesamtwirtschaftlichen Lage, der Steuerpolitik und einigem mehr)

- es fallen Gebühren beim Kauf sowie beim Verkauf an

- um nicht notgedrungen mit Verlust verkaufen zu müssen, sollte man einen langfristigen Anlagehorizont einplanen

Vorteile einer Aktienanlage

- Sachwert statt Papierwert (Sachwerte sind bei einem Anziehen der Inflationsrate nicht so gefährdet, können sogar steigen)

- Neben Dividendenzahlungen kann eine Vermögenssteigerung über Kursgewinne erfolgen

Wie kommt man nun auf eine Dividendenrendite von 5,9 %?

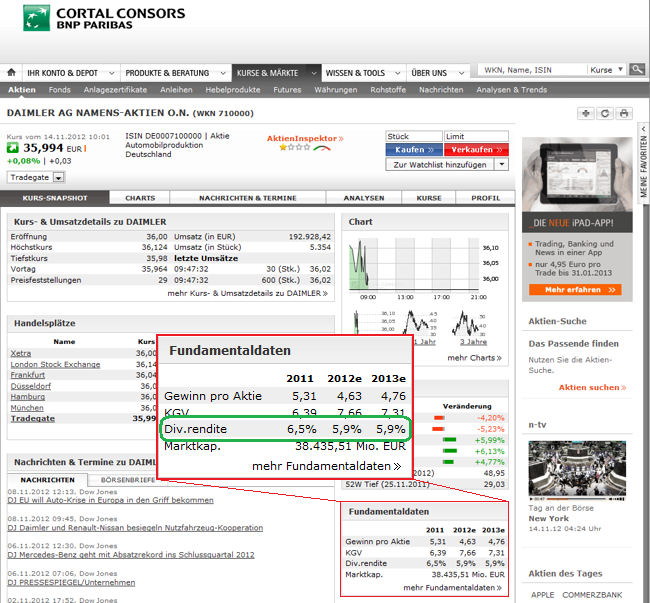

Schaut man sich beispielsweise die Informationen zur Daimler-Aktie bei Cortal-Consors an, findet man im Bereich „Fundamentaldaten“ die aktuelle Dividendenrendite und die Vorschau für die nächsten Jahre:

Bildschirmdruck und Kursabfrage vom 14.11.2012. Wertpapierkennnummer: 710000.

Die Dividendenrendite berechnet sich so

![]()

In unserem Beispiel rechnet man damit, dass Daimler rund 2,10 Euro pro Aktie an Dividende zahlen wird.

Cashflow-Strategie mit Aktien

Die Dividendenstrategie ist eine Cashflow-Strategie. Der Investor legt Wert darauf, dass ihm seine Anlage neben einer möglichen Wertsteigerung regelmäßige Einnahmen bringt.

Beispiel mit der Daimler-Aktie

Mal angenommen, man hätte 1.400 Aktien von Daimler, was bei heutigem Kaufkurs etwa 50.000 Euro entspräche, und die Dividendenpolitik von Daimler wäre stabil bei 2,10 Euro Aktie (das ist unabhängig vom künftigen Kurs, weil man ja zu 36 Euro pro Aktie gekauft hat), dann darf man sich über knapp 3.000 Euro pro Jahr an Dividende freuen.

Oder anderes ausgedrückt: 250 Euro monatliche Zusatzrente!

Das erfahren Sie in den nächsten Tagen im 2. Teil unserer Serie:

In Teil 2 verrät Investment-Punk Gerald Hörhan, welche DAX-Aktien er im Rahmen seiner Cashflow-Strategie regelmäßig bespart.

- welche DAX-Aktien dividendenstark sind

- wie man kostengünstig diese Aktien regelmäßig besparen kann

- welche Aktien der Investment-Punk Gerald Hörhan auf diesem Weg regelmäßig bespart

Was halten Sie von dieser Strategie? Haben Sie Tipps? Bitte einen Kommentar hinterlassen, Danke!

Einzelaktien sind risikoreich und vergleichweise teuer. Dann lieber einen ETF auf Dax o.ä.

Wir werden eine Möglichkeit vorstellen, wie man verhältnismäßig günstig einzelne Aktien direkt besparen kann.

tipp! –> http://www.dividendenchecker.de

sehr gute idee … so habe ich das auch (dieses jahr im juni) gemacht …

dividenden für 2013 …

Siemens (4,0% / 2013)

RWE (6,3% /2013)

Munich Re (5,3% / 2013)

Metro (6,5% / 2013)

E.ON (6,3% / 2013)

Deutsche Telekom (7,7% / 2013)

Deutsche Post (5,2% / 2013)

Deutsche Börse (5,7% / 2013)

Daimler (5,9% / 2013)

BASF (4,3% / 2013)

das zauberwort lautet … diversifikation!

ich empfehle das frei verfügbare kapital in mindestens 5 besser 10 werte zu diversifizieren!

Hier geht es zu Teil 2: http://www.optimal-banking.de/news/aktienkauf-auf-raten-anleitung/