Ulrich Kater (Dekabank), Jörg Kramer (Commerzbank) und Thomas Mayer (Deutsche Bank) bekennen sich im Handelsblatt zur höheren Inflation.

Unter dem Titel „Eine höhere Inflation ist unvermeidlich“ veröffentlichte das Handelsblatt am 5.4. ein ausführliches Interview mit den Chefvolkswirten der Deutschen Bank, der Deka- und der Commerzbank.

Diesen Artikel nutze ich als Einstieg. Für unsere Leser fasse ich die wichtigsten Aussagen zusammen und wage eine Prognose für die kommende Zeit.

Abschließend teile ich mit Ihnen meine eigene Anlagestrategie.

Sind Inflationsängste berechtigt?

Auf diese Frage antworteten alle drei Banker mit einem klaren Ja und begründeten dies mit der „außerordentlich inflationären Geldpolitik“.

Zwar ist aktuell die Inflationsrate moderat. Das ist generell in der ersten Zeit der Inflationspolitik so, da die neuen Geldzeichen erst Stück für Stück in Umlauf kommen und es Zeit braucht bis die Menschen mehr merken, dass das Verhältnis von Geld- und Gütermenge auseinander geht.

Wann zieht die Inflation an?

Je nach Wirtschaftsentwicklung in etwa zwei Jahren, schätzt der Deka-Experte. Die Commerzbank gibt die dann erwartete Inflationsrate von drei bis vier Prozent an.

Herr Mayer von der Deutschen Bank rechnet für Deutschland sogar mit einer noch höheren Inflation. Im Artikel wird er mit „um 6 Prozent“ zitiert. Gegenüber den Südstaaten hat Deutschland Nachholbedarf. Er begründet das mit dem Inflationsunterschied der vergangenen Jahre und verweist darauf, dass der natürliche Anpassungsmechanismus auf Grund der gemeinsamen Währung entfällt. Früher erledigten das bequem die Wechselkurse der nationalen Währungen.

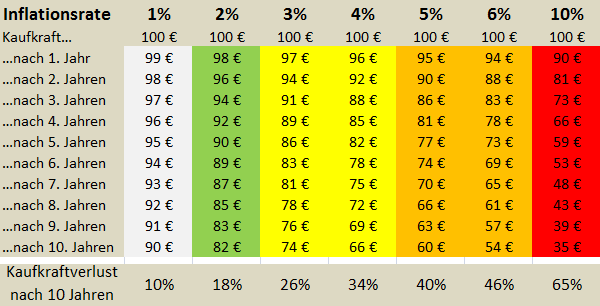

So schwindet die Kaufkraft des Sparers bei Inflation:

Erläuterung: grün = Stabilitätsziel der EZB, gelb = erwartete Inflation, orange = Erwartung von Herrn Mayer, rot = kommt es schlimmer?

Worüber nicht gesprochen wurde!

Nicht zur Sprache kam, dass Banken die höhere Inflation bei gleichzeitig niedrigen Zinsen sehr gelegen kommen dürfte. Erst vor kurzem hat der Staatssektor den Bankensektor als größten Schuldner abgelöst. Das heißt: die Bankschulden sind fast so hoch wie die enorme Staatsverschuldung!

Für einige Banken dürfte diese Politik nicht nur hoch willkommen, sondern überlebenswichtig sein. Auch sie können so ihren Schuldenstand relativieren.

Finanzielle Repression

Anschließend ging es im Handelsblattinterview um „finanzielle Repression“. Für unsere Leser möchte ich den Begriff so umschreiben: Es werden Bedingungen geschaffen, die die Kaufkraft deutlicher sinken lassen als sich Ersparnisse verzinsen.

Finanzielle Repression ist Enteignung auf die schleichende und leise Tour.

LTRO-Programm als Baustein der finanziellen Repression

Ein Beleg dafür, dass dieser Weg tatsächlich eingeschlagen wurde, ist unter anderem das LTRO-Programm der Europäischen Zentralbank. Bitte lesen sie dazu meinen Artikel vom 26. Februar.

In der Folge der Geldschwemme (1 Billion Euro an die europäischen Banken für 1 Prozent auf 3 Jahre fest) kam es zu einem Zinsrutsch auf dem Markt für Tages- und Festgeld. Fast jede von uns beobachtete Tages- und Festgeldbank änderte kurz darauf die Konditionen. Keine einzige Bank verbesserte ihr Zinsangebot. Alle Konditionsänderungen waren Verschlechterungen für den Bankkunden! Und noch nie haben wir erlebt, dass so viele Anbieter auf einmal die Zinsen senkten.

Was bedeutet das für die Zukunft?

Wir werden ein Aufgehen der Schere zwischen Inflationsrate und Zinsen aus Sparguthaben sehen. Es wird zunehmend schwerer werden mit Tagesgeld seine Kaufkraft zu halten. Eine Steigerung der Kaufkraft erzielt man heute durch die Nutzung von Sonder- und Neukundenangeboten.

Nutzen Sie das künftig noch bewusster!

Sollten solche Angebote künftig rar werden, was nicht ganz unwahrscheinlich ist, wenn die EZB bei dieser Bankensubventionspolitik bleibt, heißt es Tagesgeld konsequenter beim zinsbesten Anbieter zu parken. Das wird etwas mehr Wechselarbeit mit sich bringen. Vor allem für die Banken, da Tagesgeldkonten in Deutschland für die Kunden stets kostenlos sind.

Über Sonderangebote informieren wir unsere Abonnenten via Facebook.

Tipp aus der Praxis

Bei Banken, die Neukunden mit höheren Zinssätzen belohnen, empfiehlt es sich, das Konto nach dem privilegierten Zinszeitraum (Marketingbezeichnung: Zinsgarantie) zu schließen, um ggf. im nächsten Jahr als Neukunde wieder in den Genuss von Bonuszinsen zu kommen.

In der Vergangenheit waren das: 1822direkt, Volkswagen- und Audibank, Cortal-Consors und DAB Bank.

Bei Banken, die alle Kunden gleich gut behandeln, kann das Konto auf null heruntergefahren, aber dennoch beibehalten werden. Man spart sich so nämlich den Antragsprozess und PostIdent, wenn diese Bank wieder an der Spitze der Hitliste steht.

Bank of Scotland, MoneYou, DKB und VTB direkt sind typische Vertreter für diese Gruppe.

Was mache ich persönlich?

Genau wie geschrieben und empfohlen fahre ich eine Strategie der Nutzung von Sonderangeboten und transferiere mein Tagesgeldguthaben stets zu einer Bank aus dem Spitzenbereich.

Vermögen außerhalb der Tagesgeldposition, auf welches mittel- bis langfristig verzichtet werden kann bzw. welches als Altersabsicherung gedacht ist, bevorzuge ich in Sachwerten anzulegen. Bald dazu mehr in einem weiteren Artikel.

Sehr fundierte Auusagen.

Danke dafür.